| 编辑推荐: |

| 本文来自于简书,介绍了用户画像的四阶段,工作坚持的原则,数据建模方法,金融企业用户画像的基本步骤,金融行业用户画像实践等知识。 |

|

1. 什么是用户画像?

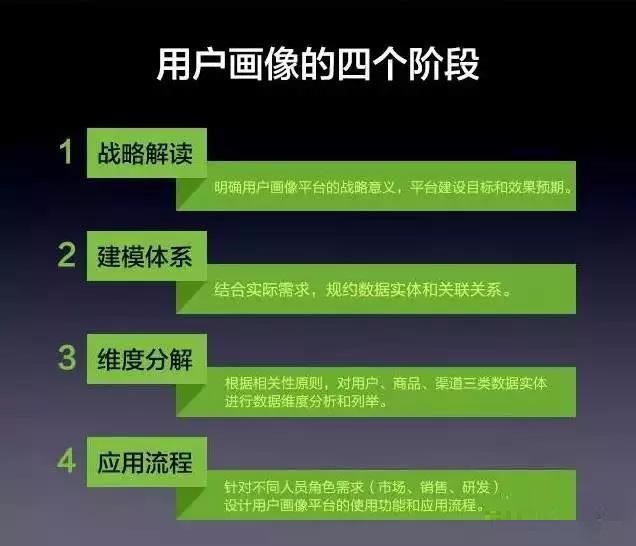

2. 用户画像的四阶段

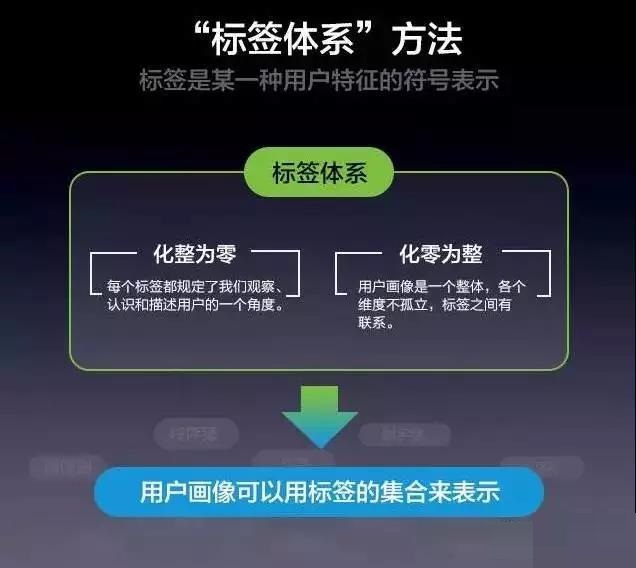

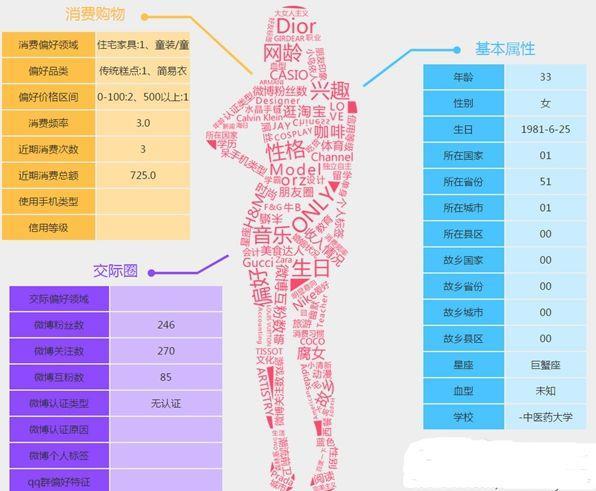

用户画像的焦点工作就是为用户打“标签”,而一个标签通常是人为规定的高度精炼的特征标识,如年龄、性别、地域、用户偏好等,最后将用户的所有标签综合来看,就可以勾勒出该用户的立体“画像”了。

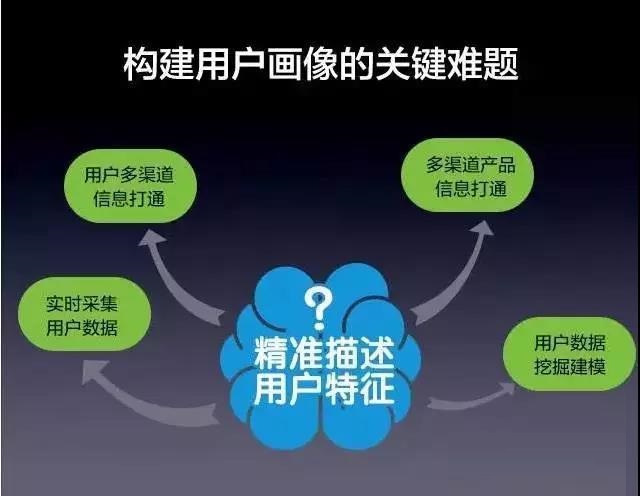

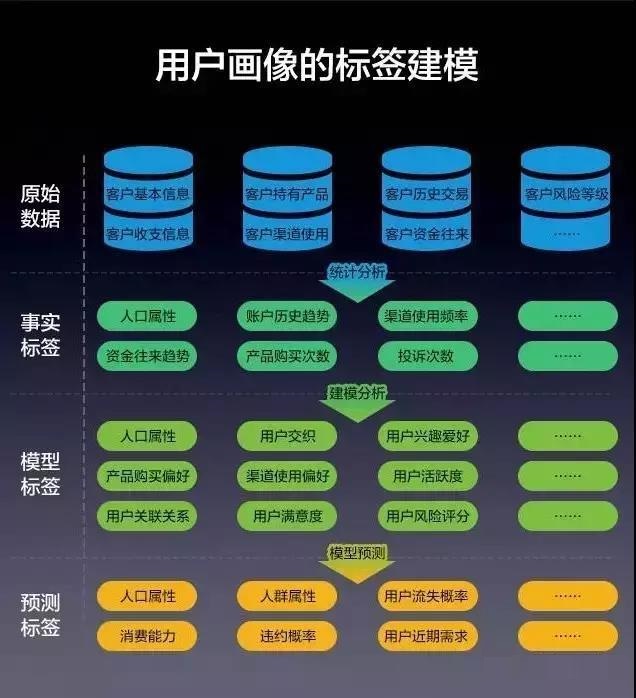

为了精准地描述用户特征,可以参考下面的思路,从用户微观画像的建立→用户画像的标签建模→用户画像的数据架构,我们由微观到宏观,逐层分析。

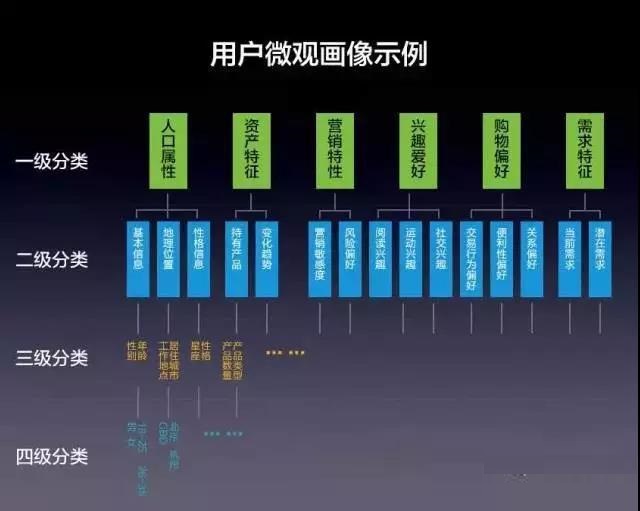

首先我们从微观来看,如何给用户的微观画像进行分级呢?如下图所示

总原则:基于一级分类上述分类逐级进行细分。

第一分类:人口属性、资产特征、营销特性、兴趣爱好、购物爱好、需求特征

3.用户画像工作坚持的原则

市场上用户画像的方法很多,许多企业也提供用户画像服务,将用户画像提升到很有逼格一件事。金融企业是最早开始用户画像的行业,由于拥有丰富的数据,金融企业在进行用户画像时,对众多纬度的数据无从下手,总是认为用户画像数据纬度越多越好,画像数据越丰富越好,某些输入的数据还设定了权重甚至建立了模型,搞的用户画像是一个巨大而复杂的工程。但是费力很大力气进行了画像之后,却发现只剩下了用户画像,和业务相聚甚远,没有办法直接支持业务运营,投入精力巨大但是回报微小,可以说是得不偿失,无法向领导交代。

事实上,用户画像涉及数据的纬度需要业务场景结合,既要简单干练又要和业务强相关,既要筛选便捷又要方便进一步操作。用户画像需要坚持三个原则,分别是人口属性和信用信息为主,强相关信息为主,定性数据为主。下面就分别展开进行解释和分析。

3.1 信用信息和人口属性为主

描述一个用户的信息很多,信用信息是用户画像中重要的信息,信用信息是描述一个人在社会中的消费能力信息。任何企业进行用户画像的目的是寻找目标客户,其必须是具有潜在消费能力的用户。信用信息可以直接证明客户的消费能力,是用户画像中最重要和基础的信息。一句戏言,所有的信息都是信用信息就是这个道理。其包含消费者工作、收入、学历、财产等信息。

3.2 采用强相关信息,忽略弱相关信息

我们需要介绍一下强相关信息和弱相关信息。强相关信息就是同场景需求直接相关的信息,其可以是因果信息,也可以是相关程度很高的信息。

如果定义采用0到1作为相关系数取值范围的化,0.6以上的相关系数就应该定义为强相关信息。例如在其他条件相同的前提下,35岁左右人的平均工资高于平均年龄为30岁的人,计算机专业毕业的学生平均工资高于哲学专业学生,从事金融行业工作的平均工资高于从事纺织行业的平均工资,上海的平均工资超过海南省平均工资。从这些信息可以看出来人的年龄、学历、职业、地点对收入的影响较大,同收入高低是强相关关系。简单的将,对信用信息影响较大的信息就是强相关信息,反之则是弱相关信息。

用户其他的信息,例如用户的身高、体重、姓名、星座等信息,很难从概率上分析出其对消费能力的影响,这些弱相关信息,这些信息就不应该放到用户画像中进行分析,对用户的信用消费能力影响很小,不具有较大的商业价值。

用户画像和用户分析时,需要考虑强相关信息,不要考虑弱相关信息,这是用户画像的一个原则。

3.3 将定量的信息归类为定性的信息

例如可以将年龄段对客户进行划分,18岁-25岁定义为年轻人,25岁-35岁定义为中青年,36-45定义为中年人等。可以参考个人收入信息,将人群定义为高收入人群,中等收入人群,低收入人群。参考资产信息也可以将客户定义为高、中、低级别。定性信息的类别和方式方法,金融可以从自身业务出发,没有固定的模式。

将金融企业各类定量信息,集中在一起,对定性信息进行分类,并进行定性化,有利与对用户进行筛选,快速定位目标客户,是用户画像的另外一个原则。

4. 数据建模方法

下面内容将详细介绍,如何根据用户行为,构建模型产出标签、权重。一个事件模型包括:时间、地点、人物三个要素。每一次用户行为本质上是一次随机事件,可以详细描述为:什么用户,在什么时间,什么地点,做了什么事。

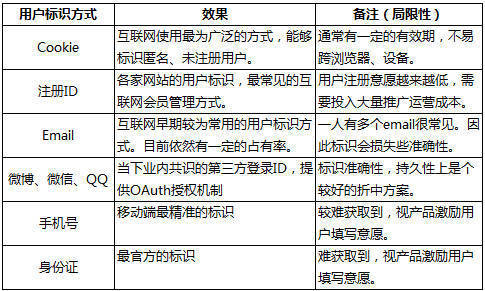

什么用户:关键在于对用户的标识,用户标识的目的是为了区分用户、单点定位。

以上列举了互联网主要的用户标识方法,获取方式由易到难。视企业的用户粘性,可以获取的标识信息有所差异。

什么时间:时间包括两个重要信息,时间戳+时间长度。时间戳,为了标识用户行为的时间点,如,1395121950(精度到秒),1395121950.083612(精度到微秒),通常采用精度到秒的时间戳即可。因为微秒的时间戳精度并不可靠。浏览器时间精度,准确度最多也只能到毫秒。时间长度,为了标识用户在某一页面的停留时间。

什么地点:用户接触点,Touch Point。对于每个用户接触点。潜在包含了两层信息:网址 + 内容。网址:每一个url链接(页面/屏幕),即定位了一个互联网页面地址,或者某个产品的特定页面。可以是PC上某电商网站的页面url,也可以是手机上的微博,微信等应用某个功能页面,某款产品应用的特定画面。如,长城红酒单品页,微信订阅号页面,某游戏的过关页。

内容:每个url网址(页面/屏幕)中的内容。可以是单品的相关信息:类别、品牌、描述、属性、网站信息等等。如,红酒,长城,干红,对于每个互联网接触点,其中网址决定了权重;内容决定了标签。

注:接触点可以是网址,也可以是某个产品的特定功能界面。如,同样一瓶矿泉水,超市卖1元,火车上卖3元,景区卖5元。商品的售卖价值,不在于成本,更在于售卖地点。标签均是矿泉水,但接触点的不同体现出了权重差异。这里的权重可以理解为用户对于矿泉水的需求程度不同。即愿意支付的价值不同。

标签 权重

矿泉水 1 // 超市

矿泉水 3 // 火车

矿泉水 5 // 景区

类似的,用户在京东商城浏览红酒信息,与在品尚红酒网浏览红酒信息,表现出对红酒喜好度也是有差异的。这里的关注点是不同的网址,存在权重差异,权重模型的构建,需要根据各自的业务需求构建。

所以,网址本身表征了用户的标签偏好权重。网址对应的内容体现了标签信息。

什么事:用户行为类型,对于电商有如下典型行为:浏览、添加购物车、搜索、评论、购买、点击赞、收藏 等等。

不同的行为类型,对于接触点的内容产生的标签信息,具有不同的权重。如,购买权重计为5,浏览计为1

红酒 1 // 浏览红酒

红酒 5 // 购买红酒

综合上述分析,用户画像的数据模型,可以概括为下面的公式:用户标识 +

时间 + 行为类型 + 接触点(网址+内容),某用户因为在什么时间、地点、做了什么事。所以会打上**标签。

如:用户A,昨天在品尚红酒网浏览一瓶价值238元的长城干红葡萄酒信息。

标签:红酒,长城

时间:因为是昨天的行为,假设衰减因子为:r=0.95

行为类型:浏览行为记为权重1

地点:品尚红酒单品页的网址子权重记为 0.9(相比京东红酒单品页的0.7)

假设用户对红酒出于真的喜欢,才会去专业的红酒网选购,而不再综合商城选购。

则用户偏好标签是:红酒,权重是0.95*0.7 * 1=0.665,即,用户A:红酒 0.665、长城

0.665。

上述模型权重值的选取只是举例参考,具体的权重值需要根据业务需求二次建模,这里强调的是如何从整体思考,去构建用户画像模型,进而能够逐步细化模型。

本文并未涉及具体算法,更多的是阐述了一种分析思想,在计划构建用户画像时,能够给您提供一个系统性、框架性的思维指导。

核心在于对用户接触点的理解,接触点内容直接决定了标签信息。内容地址、行为类型、时间衰减,决定了权重模型是关键,权重值本身的二次建模则是水到渠成的进阶。模型举例偏重电商,但其实,可以根据产品的不同,重新定义接触点。

比如影视产品,我看了一部电影《英雄本色》,可能产生的标签是:周润发 0.6、枪战 0.5、港台 0.3。最后,接触点本身并不一定有内容,也可以泛化理解为某种阈值,某个行为超过多少次,达到多长时间等。

比如游戏产品,典型接触点可能会是,关键任务,关键指数(分数)等等。如,积分超过1万分,则标记为钻石级用户。钻石用户

1.0。

百分点现已全面应用用户画像技术于推荐引擎中,在对某电商客户,针对活动页新访客的应用中,依靠用户画像产生的个性化效果,对比热销榜,推荐效果有显著提升:推荐栏点击率提升27%,

订单转化率提升34%。

5. 金融企业用户画像的基本步骤

5.1 画像相关数据的整理和集中

金融企业内部的信息分布在不同的系统中,一般情况下,人口属性信息主要集中在客户关系管理系统,信用信息主要集中在交易系统和产品系统之中,也集中在客户关系管理系统中,消费特征主要集中在渠道和产品系统中。

兴趣爱好和社交信息需要从外部引入,例如客户的行为轨迹可以代表其兴趣爱好和品牌爱好,移动设备到位置信息可以提供较为准确的兴趣爱好信息。社交信息,可以借助于金融行业自身的文本挖掘能力进行采集和分析,也是可以借助于厂商的技术能力在社交网站上直接获得。社交信息往往是实时信息,商业价值较高,转化率也较高,是大数据预测方面的主要信息来源。例如用户在社交网站上提出罗马哪里好玩的问题,就代表用户未来可能有出国旅游的需求;如果客户在对比两款汽车的优良,客户购买汽车的可能性就较大。金融企业可以及时介入,为客户提供金融服务。

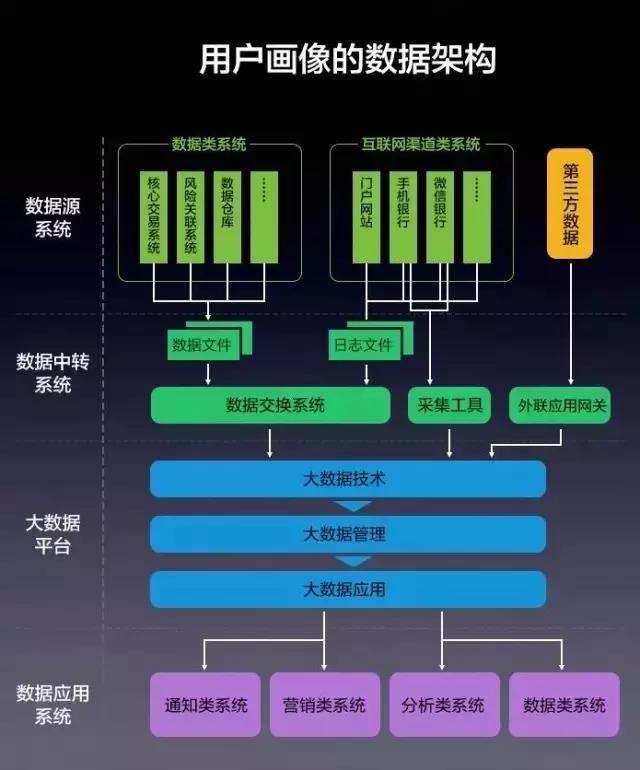

客户画像数据主要分为五类,人口属性、信用信息、消费特征、兴趣爱好、社交信息。这些数据都分布在不同的信息系统,金融企业都上线了数据仓库(DW),所有画像相关的强相关信息都可以从数据仓库里面整理和集中,并且依据画像商业需求,利用跑批作业,加工数据,生成用户画像的原始数据。

数据仓库成为用户画像数据的主要处理工具,依据业务场景和画像需求将原始数据进行分类、筛选、归纳、加工等,生成用户画像需要的原始数据。

用户画像的纬度信息不是越多越好,只需要找到这五大类画像信息强相关信息,同业务场景强相关信息,同产品和目标客户强相关信息即可。根本不存在360度的用户画像信息,也不存在丰富的信息可以完全了解客户,另外数据的实效性也要重点考虑。

5.2 找到同业务场景强相关数据/p>

依据用户画像的原则,所有画像信息应该是五大分类的强相关信息。强相关信息是指同业务场景强相关信息,可以帮助金融行业定位目标客户,了解客户潜在需求,开发需求产品。

只有强相关信息才能帮助金融企业有效结合业务需求,创造商业价值。例如姓名、手机号、家庭地址就是能够触达客户的强人口属性信息,收入、学历、职业、资产就是客户信用信息的强相关信息。差旅人群、境外游人群、汽车用户、旅游人群、母婴人群就是消费特征的强相关信息。摄影爱好者、游戏爱好者、健身爱好者、电影人群、户外爱好者就是客户兴趣爱好的强相关信息。社交媒体上发表的旅游需求,旅游攻略,理财咨询,汽车需求,房产需求等信息代表了用户的内心需求,是社交信息场景应用的强相关信息。

金融企业内部信息较多,在用户画像阶段不需要对所有信息都采用,只需要采用同业务场景和目标客户强相关的信息即可,这样有助于提高产品转化率,降低投资回报率(ROI),有利于简单找到业务应用场景,在数据变现过程中也容易实现。

千万不要将用户画像工作搞的过于复杂,同业务场景关系不大,这样就让很多金融企业特别是领导失去用户画像的兴趣,看不到用户画像的商业,不愿意在大数据领域投资。为企业带来商业价值才是用户画像工作的主要动力和主要目的。

5.3 对数据进行分类和标签化(定量to定性)

金融企业集中了所有信息之后,依据业务需求,对信息进行加工整理,需要对定量的信息进行定性,方便信息分类和筛选。这部分工作建议在数据仓库进行,不建议在大数据管理平台(DMP)里进行加工。

定性信息进行定量分类是用户画像的一个重要工作环节,具有较高的业务场景要求,考验用户画像商业需求的转化。其主要目的是帮助企业将复杂数据简单化,将交易数据定性进行归类,并且融入商业分析的要求,对数据进行商业加工。例如可以将客户按照年龄区间分为学生,青年,中青年,中年,中老年,老年等人生阶段。源于各人生阶段的金融服务需求不同,在寻找目标客户时,可以通过人生阶段进行目标客户定位。企业可以利用客户的收入、学历、资产等情况将客户分为低、中、高端客户,并依据其金融服务需求,提供不同的金融服务。可以参考其金融消费记录和资产信息,以及交易产品,购买的产品,将客户消费特征进行定性描述,区分出电商客户,理财客户,保险客户,稳健投资客户,激进投资客户,餐饮客户,旅游客户,高端客户,公务员客户等。利用外部的数据可以将定性客户的兴趣爱好,例如户外爱好者,奢侈品爱好者,科技产品发烧友,摄影爱好者,高端汽车需求者等信息。

将定量信息归纳为定性信息,并依据业务需求进行标签化,有助于金融企业找到目标客户,并且了解客户的潜在需求,为金融行业的产品找到目标客户,进行精准营销,降低营销成本,提高产品转化率。另外金融企业还可以依据客户的消费特征、兴趣爱好、社交信息及时为客户推荐产品,设计产品,优化产品流程。提高产品销售的活跃率,帮助金融企业更好地为客户设计产品。

5.4 依据业务需求引入外部数据

利用数据进行画像目的主要是为业务场景提供数据支持,包括寻找到产品的目标客户和触达客户。金融企业自身的数据不足以了解客户的消费特征、兴趣爱好、社交信息。

金融企业可以引入外部信息来丰富客户画像信息,例如引入银联和电商的信息来丰富消费特征信息,引入移动大数据的位置信息来丰富客户的兴趣爱好信息,引入外部厂商的数据来丰富社交信息等。

外部信息的纬度较多,内容也很丰富,但是如何引入外部信息是一项具有挑战的工作。外部信息在引入时需要考虑几个问题,分别是外部数据的覆盖率,如何和内部数据打通,和内部信息的匹配率,以及信息的相关程度,还有数据的鲜活度,这些都是引入外部信息的主要考虑纬度。外部数据鱼龙混杂,数据的合规性也是金融企业在引入外部数据时的一个重要考虑,敏感的信息例如手机号、家庭住址、身份证号在引入或匹配时都应该注意隐私问题,基本的原则是不进行数据交换,可以进行数据匹配和验证。

外部数据不会集中在某一家,需要金融企业花费大量时间进行寻找。外部数据和内部数据的打通是个很复杂的问题,手机号/设备号/身份证号的MD5数值匹配是一种好的方法,不涉及隐私数据的交换,可以进行唯一匹配。依据行业内部的经验,没有一家企业外部数据可以满足企业要求,外部数据的引入需要多方面数据。一般情况下,数据覆盖率达到70%以上,就是一个非常高的覆盖率。覆盖率达到20%以上就可以进行商业应用了。

金融行业外部数据源较好合作方有银联、芝麻信用、运营商、中航信、腾云天下、腾讯、微博、前海征信,各大电商平台等。市场上数据提供商已经很多,并且数据质量都不错,需要金融行业一家一家去挖掘,或者委托一个厂商代理引入也可以。独立第三方帮助金融行业引入外部数据可以降低数据交易成本,同时也可以降低数据合规风险,是一个不错的尝试。另外各大城市和区域的大数据交易平台,也是一个较好的外部数据引入方式。

5.5 按照业务需求进行筛选客户(DMP的作用)

用户画像主要目的是让金融企业挖掘已有的数据价值,利用数据画像技术寻找到目标客户和客户的潜在需求,进行产品推销和设计改良产品。

用户画像从业务场景出发,实现数据商业变现重要方式。用户画像是数据思维运营过程中的一个重要闭环,帮助金融企业利用数据进行精细化运营和市场营销,以及产品设计。用户画像就是一切以数据商业化运营为中心,以商业场景为主,帮助金融企业深度分析客户,找到目标客户。

DMP(大数据管理平台)在整个用户画像过程中起到了一个数据变现的作用。从技术角度来讲,DMP将画像数据进行标签化,利用机器学习算法来找到相似人群,同业务场景深度结合,筛选出具有价值的数据和客户,定位目标客户,触达客户,对营销效果进行记录和反馈。大数据管理平台DMP过去主要应用在广告行业,在金融行业应用不多,未来会成为数据商业应用的主要平台。

DMP可以帮助信用卡公司筛选出未来一个月可能进行分期付款的客户,电子产品重度购买客户,筛选出金融理财客户,筛选出高端客户(在本行资产很少,但是在他行资产很多),筛选出保障险种,寿险,教育险,车险等客户,筛选出稳健投资人,激进投资人,财富管理等方面等客户,并且可以触达这些客户,提高产品转化率,利用数据进行价值变现。DMP还可以了解客户的消费习惯、兴趣爱好、以及近期需求,为客户定制金融产品和服务,进行跨界营销。利用客户的消费偏好,提高产品转化率,提高用户黏度。

DMP还作为引入外部数据的平台,将外部具有价值的数据引入到金融企业内部,补充用户画像数据,创建不同业务应用场景和商业需求,特别是移动大数据、电商数据、社交数据的应用,可以帮助金融企业来进行数据价值变现,让用户画像离商业应用更加近一些,体现用户画像的商业价值。

用户画像的关键不是360度分析客户,而是为企业带来商业价值,离开了商业价值谈用户画像就是耍流氓。金融企业用户画像项目出发点一定要从业务需求出发,从强相关数据出发,从业务场景应用出发。用户画像的本质就是深度分析客户,掌握具有价值数据,找到目标客户,按照客户需求来定制产品,利用数据实现价值变现。

6. 金融行业用户画像实践

6.1 银行用户画像实践介绍

银行具有丰富的交易数据、个人属性数据、消费数据、信用数据和客户数据,用户画像的需求较大。但是缺少社交信息和兴趣爱好信息。

到银行网点来办业务的人年纪偏大,未来消费者主要在网上进行业务办理。银行接触不到客户,无法了解客户需求,缺少触达客户的手段。分析客户、了解客户、找到目标客户、为客户设计其需要的产品,成了银行进行用户画像的主要目的。银行的主要业务需求集中在消费金融、财富管理、融资服务,用户画像要从这几个角度出发,寻找目标客户。

银行的客户数据很丰富,数据类型和总量较多,系统也很多。可以严格遵循用户画像的五大步骤。先利用数据仓库进行数据集中,筛选出强相关信息,对定量信息定性化,生成DMP需要的数据。利用DMP进行基础标签和应用定制,结合业务场景需求,进行目标客户筛选或对用户进行深度分析。同时利用DMP引入外部数据,完善数据场景设计,提高目标客户精准度。找到触达客户的方式,对客户进行营销,并对营销效果进行反馈,衡量数据产品的商业价值。利用反馈数据来修正营销活动和提高ROI。形成市场营销的闭环,实现数据商业价值变现的闭环。另外DMP还可以深度分析客户,依据客户的消费特征、兴趣爱好、社交需求、信用信息来开发设计产品,为金融企业的产品开发提供数据支撑,并为产品销售方式提供场景数据。

简单介绍一些DMP可以做到的数据场景变现。

A 寻找分期客户

利用发卡机构数据+自身数据+信用卡数据,发现信用卡消费超过其月收入的用户,推荐其进行消费分期。

B 寻找高端资产客户

利用发卡机构数据+移动位置数据(别墅/高档小区)+物业费代扣数据+银行自身数据+汽车型号数据,发现在银行资产较少,在其他行资产较多的用户,为其提供高端资产管理服务。

C 寻找理财客户

利用自身数据(交易+工资)+移动端理财客户端/电商活跃数据。发现客户将工资/资产转到外部,但是电商消费不活跃客户,其互联网理财可能性较大,可以为其提供理财服务,将资金留在本行。

D 寻找境外游客户

利用自身卡消费数据+移动设备位置信息+社交好境外强相关数据(攻略,航线,景点,费用),寻找境外游客户为其提供金融服务。

E 寻找贷款客户

利用自身数据(人口属性+信用信息)+移动设备位置信息+社交购房/消费强相关信息,寻找即将购车/购房的目标客户,为其提供金融服务(抵押贷款/消费贷款)。

|